医疗大健康回暖,万亿黄金赛道德生堂赴港IPO看点几何

2023-02-01 09:24:24

2023年,医疗大健康板块似乎正在冰雪消融,曙光乍现。随着疫情防控放开,无论是一级市场融资回暖,还是二级市场近两个月以来港股医疗大健康反弹近40%,市场升温迹象明显。

而就在医疗大健康回暖之际,一家由阿里健康入股的特别企业向港交所提交IPO申请,那就是中国领先的健康管理及健康解决方案提供商德生堂,华泰国际为其独家保荐人。在疫情防控放开后,德生堂看点在哪里?

万亿黄金赛道迎风起

从政策上来看,医疗大健康正在迎来历史发展的新机遇。

此前,国务院新发布的《“十四五”国民健康规划》中,要求逐步建立完善慢性病健康管理制度和管理体系,推动防、治、康、管整体融合发展,从过往的重防治延伸至并重管理。

12月12日,国务院联防联控机制发布《关于做好新冠肺炎互联网医疗服务的通知》提出,对于新冠肺炎互联网医疗服务要求、医疗机构开展互联网医疗服务规范等方面做出了指示,并要求各地医疗机构、县级及以上地方卫生健康行政部门做好新冠肺炎的互联网医疗服务。

在支付方式上,近期中共中央国务院印发《扩大内需战略规划纲要(2022-2035年)》指出,积极发展“互联网+医疗健康”服务,健全互联网诊疗收费政策,将符合条件的互联网医疗服务项目按程序纳入医保支付范围。

整体来看,在疫情逐步放松背景下,一方面,人民群众自我防护意识增强,疫情相关药品需求增加,配合互联网医疗放开疫情相关首诊并纳入医保支付范畴,有望为群众购买药品带来更高的可及性与便利性。另一方面,后疫情时代下,人民群众对于健康管理的一站式需求尚未满足,潜力巨大。

在中国,与健康管理一站式需求相匹配的健康管理以及健康解决方案市场主要包括诊疗服务市场、药品流通市场以及康养管理服务市场。根据灼识咨询数据显示,在人口老龄化加速发展的背景下,中国健康管理及健康解决方案市场从2016年的24469亿元增长至2021年的43,882亿元,预计2030年将达到113,129亿元,2021年至2030年复合增速达到11.1%。

图表一:中国健康管理及健康解决方案服务市场规模

数据来源:申请版本招股说明书,格隆汇整理

商业模式独特,竞争优势显著

在万亿乃至于十万亿的黄金赛道中,涌现了不少优秀企业为广大居民提供健康管理相关服务。其中,德生堂就是一个非常特别的存在。

首先,公司商业模式独特,具有稀缺性。

相较于其他同业聚焦在单一渠道零售模式,德生堂选择全链路、全渠道、全场景、全生命周期的健康管理服务,配合公司的核心业务战略模式“家庭医生有好方”,从而更能够满足人民群众的需求。具体来看,公司商业模式包括:

(1)线下零售模式,即客户通过公司的自营线下药店网络获取供应的产品。截至2022年9月30日,公司共计拥有1,047家药店(包括931家自营药店以及116家加盟药店),多个品牌运营(包括德生堂大药房、111医药馆以及龙归大药房等),覆盖22个省份65个城市地区。

(2)O2O零售模式,即在线下订单后,产品由快递骑手从公司位于客户地址附近的线下药店递送,以满足客户的实时需求。目前,公司能够覆盖线下药店可覆盖的所有省份与城市地区。

(3)B2C零售模式,即于公司经营的在线药店下订单时,产品主要使用公司仓库能力支持的集中配送系统寄送,以及通过快递服务交付至中国各地的客户,以满足时效性较低的客户要求。

(4)互联网医院模式,即公司为客户提供线上医疗问诊服务。目前,公司共计一家互联网医院。

(5)诊所模式:截至2022年9月30日公司共计拥有50家线下医疗诊所(包括49家中医诊所以及一家综合门诊)。

(6)康养中心:作为有效补充医药零售以及医疗问诊服务能力,公司已经拥有24家康养中心推广预防性康养管理服务,从而帮助客户提供健康问题的解决方案。

图表二:公司业务模式

数据来源:申请版本招股说明书,格隆汇整理

其次,公司覆盖面最全,具备多元化能力。

从公司的商业模式就可以看出来,相较于市场上比较多覆盖到医、药、保等维度,德生堂能够覆盖到医、药、养、保四大维度,覆盖范围也更全面。

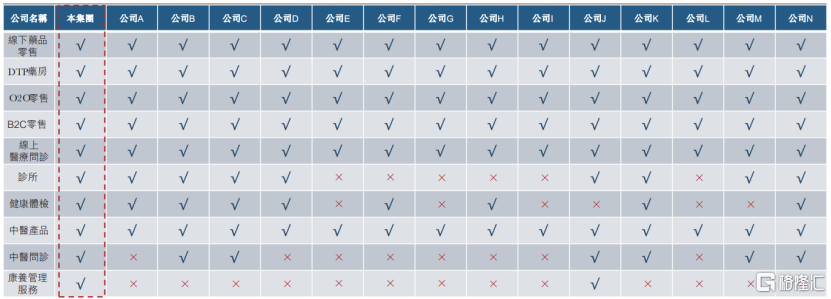

横向对比同业,从中国全渠道药品零售市场的维度来看,德生堂覆盖线下药品零售、DTP药房、O2O零售、B2C零售、线上问诊、诊所、健康体检、中医产品、中医问诊以及康养管理服务,不仅能够在传统的线上线下双渠道表现抢眼,更能够在康养等特色管理服务上有所涉猎,对标其他同业差异化优势更明显,在竞争中更容易突出重围。

值得注意的是,全渠道药品零售市场进入拥有较高壁垒。要想在健康管理与健康解决方案领域做到全渠道药品零售,则是需要投入大量资金将传统的线下零售药店进行转型。如果没有足够财力,新进入者可能难以在短时间内达到成熟的全渠道医药零售商的数字化水平。

在这一点上,德生堂已然成为数字化转型先锋。目前,公司已经建立垂直整合的供应链系统,有效且高效地与众多的上游供应链企业进行对接,凭借强大的自动数字化仓储管理能力以及线下药店网络对其进行加持。

图表三:中国全渠道药品零售市场上头部竞争企业的业务模式及服务比较

数据来源:灼识报告,格隆汇整理

最后,公司作为行业领头羊,在众多方面领先。

在中国所有药品零售商中,只有不到10%具备可以利用以用药为主、保健产品为辅的标准化用药组合作为重要辅助工具作出推荐的能力,为选购产品的客户根据其特定疾病或健康问题选择推荐的产品组合。

而从标准化用药组合角度来看,德生堂依旧可以说是当之无愧的佼佼者,根据申请版本招股书显示,截至2021年底,就标准化用药组合数量以及相关的产品销售所产生的营收而言,在中国所有药品零售商中,德生堂均排名第一位。

虽然在整个健康管理与健康解决方案领域优秀企业百花齐放,但总体而言并未形成寡头垄断格局,而是市场份额相对分散。根据灼识数据显示,2021年,德生堂在中国西北运营的药品零售商中以该地区的线下药品零售营收而言排名第三位,占中国西北线下药品零售市场的5.5%。同年,在甘肃省运营的药品零售商中以该省线下药品营收而言排名第一位,占甘肃省线下药品零售市场的25.3%。

财务稳健,韧性足

回归到公司的财务层面上来看,在疫情爆发的三年中,德生堂依旧能够表现出应有的内生增长动力,并且在疫情反复中依旧充满韧性,这一点在同业中实属难得。

从公司财务情况上来看,一方面,公司内生增长“弹性强”。

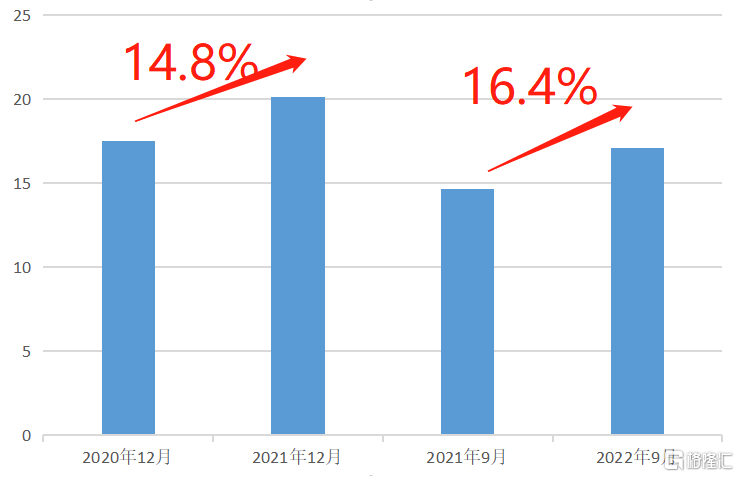

从财务数据上来看,公司营业收入表现稳健增长。根据公司申请版本招股书数据显示,2020年与2021年营业收入分别为17.54亿元以及20.14亿元,同比增长14.8%。2021年与2022年前三季度营业收入分别为14.67亿元以及17.08亿元,同比增长16.4%。

从毛利角度来看,公司表现强劲。根据公司申请版本招股书数据显示,公司毛利从2020年的6.35亿元到2021年的6.95亿元,同比增长9.4%。2021年与2022年前三季度毛利分别为4.93亿元以及5.97亿元,同比增长21.1%。

值得注意的是,在更能够真实体现公司实际经营实力的经调整后净利润数据上,德生堂表现也十分稳健。根据公司招股书数据显示,公司在调整以股份为基础的付款开支、赎回负债利息开支及上市开支后,2020年公司经调整后净利润为2,968.7万元,2022年前九个月就已经大幅超过2020全年表现,达到3,515.1万元。

图表四:公司营业收入情况(单位:亿元)

数据来源:申请版本招股说明书,格隆汇整理

另一方面,即使面对疫情反复时期的压力测试,仍能够表现“韧性足”。

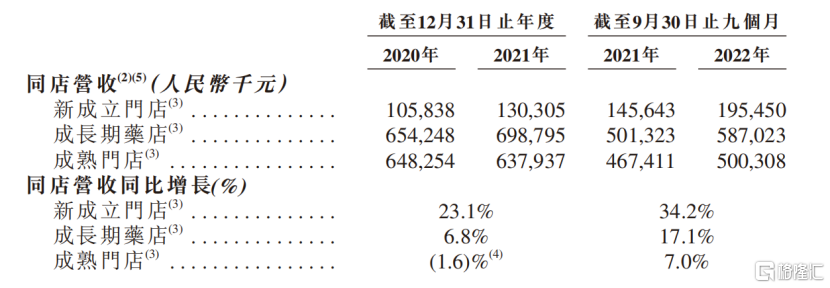

根据公司申请版本招股书显示,相较于2020年,公司新成立门店同店销售额快速爬坡,2021年同店销售额达到1.3亿元,同比增长23.1%,2022年前三季度新成立门店同店销售额更是同比增长34.2%,达到2.0亿元。而对于成长期药店,表现依旧不俗,在继2021全年同店销售额同比增长6.8%后,2022前三季度成长期药店同店销售额同比增长17.1%。虽然成熟门店在2021年同店销售额相较于2020年微降,但在2022前三季度依然同比增长达到7.0%。

图表五:公司同店销售情况

数据来源:申请版本招股说明书,格隆汇整理

小结

回调了一年之久的医疗大健康,在经历过“估值底+机构持仓底+政策底”后正在逐步回暖,优秀的个股反弹明显。此时选择交表的德生堂,似乎是一个不错的时间点。

相较于已经上市的企业,基本都围绕着医、药、保为居民提供健康管理以及健康解决服务,德生堂更是将康养业务也融入其中,真正做到全链路、全渠道、全场景、全生命周期的健康管理模式。这也使得公司在细分领域成为行业龙头,业绩增长驱动力明显,压力测试下韧性也足。

从长远来看,在人口老龄化加速的背景下,居民对于健康管理的需求将会持续增长。在政策暖风中,行业有望持续保持增长动力。在万亿黄金赛道中,德生堂作为健康管理和健康解决方案提供商,正在迎来数字化转型升级的高质量发展时期,并且能够在后疫情时代中满足人民群众一站式健康满足的需求,具有稀缺属性,未来成长值得期待。