企业融资或从发债转向贷款

2023-01-11 09:17:59

摘 要

2022年12月社融增速继续回落,一定程度上受到疫情扰动。分部门来看,居民和政府部门融资为同比拖累项,企业融资同比仍为拉动项。第一,企业部门融资受到发债拖累,中长期贷款同比增量较大。12月信用债取消或推迟发行规模达到1169亿元,超过11月的864亿元,或推动融资需求转向中长贷。第二,12月居民部门融资同比降幅缩窄,因基数较低。居民部门融资修复仍然需要时间,收入改善和预期改善可能是先决条件。第三,政府部门融资连续五个月不及2021年同期。M2同比增速放缓,主要是企业存款拖累。12月M2同比增速较11月放缓0.6个百分点。观察存款结构,居民存款增加2.89万亿元,同比+1.00万亿元;而企业存款增加824亿元,同比-12846亿元。M1增速继续放缓,指向企业活期存款增长疲弱。12月M1同比增速放缓0.9个百分点。这与企业存款同比少增形成印证。12月企业融资继续同比多增,但并未转化为企业存款,部分可能转为居民存款。接下来,社融和贷款对债市的影响可能存在两个阶段,一是1月信贷往往“开门红”,预计2023年1月信贷仍然存在高于2022年1月的可能性。二是“开门红”之后,关注M1同比增速反弹的幅度和趋势。即企业活期存款增长所对应的货币活化过程,这一过程中企业运营资金需求持续增加。一季度债市可能存在调整压力,主要来自预期层面。往年年初政策往往靠前发力,以及春季开工带来的环比增长效应,再叠加疫情防控优化之后,2023年一季度经济增长动能恢复,这使得债市面临较多的预期层面压力。近期资金利率出现边际收敛,短期,关注1月税期和春节流动性安排。重点关注16日MLF续作,及接下来逆回购投放加量的幅度。中期,关注春季开工经济的反弹幅度。如经济数据反弹幅度较大,债市可能仍有调整压力,10年国债后续的上行空间,可参考2020年下半年10年国债与1年期MLF的利差中枢的高点30bp,对应10年国债收益率升至3.05%附近。

核心假设风险。货币政策出现超预期调整。流动性出现超预期变化。

2023年1月10日,央行发布2022年12月金融数据。新增社融1.31万亿元,预期1.61万亿元,前值1.99万亿元。社融存量同比增长9.6%,前值10.0%。新增人民币贷款1.40万亿元,预期1.24万亿元,前值1.21亿元。M1同比增长3.7%,前值4.6%。M2同比增长11.8%,预期12.0%,前值12.4%(预期值来源于Wind,以下12月如无特别说明,指2022年12月)。

1

社融同比继续放缓,受发债拖累,贷款同比多增

社融同比增速连续第三个月放缓,同比拖累项依次为企业债和政府债。12月新增社融1.31万亿元,比上年同期少约1.06万亿元,也低于市场预期值1.61万亿元。从分项来看,贷款(社融口径)为1.44万亿元,同比多0.4万亿元;政府债净融资2781亿元,同比少8893亿元,是最大拖累项;企业债净融资-2709亿元,同比少4876亿元。受三者拖累,12月社融同比增长9.6%,较11月回落0.4个百分点,连续第三个月回落,增速为2017年社融调整口径以来最低值。

12月社融增速继续回落,一定程度上受到疫情扰动。分部门来看,居民和政府部门融资仍为同比拖累项,但企业融资同比仍为拉动项。具体来看有以下几点:第一,企业部门融资受到发债拖累,而中长期贷款同比增量较大。12月企业部门融资9995亿元,同比+5521亿元。其中同比贡献最大的分项是企业中长期贷款,12月企业中长期贷款12110亿元,同比+8717亿元,而企业债为最大拖累项,12月企业债-2709亿元,同比-4876亿元。一方面,12月信用债取消或推迟发行规模达到1169亿元,超过11月的864亿元,再度创出2022年各月的高点。因而企业中长期贷款的高增,或体现出其他融资渠道受到一定程度的约束,推动融资需求转向中长贷。另一方面,12月企业中长期贷款高增,可能也与四季度政策持续发力有关。9月28日央行创设的2000亿元设备专项再贷款,对2022年四季度企业中长期贷款存在支撑作用,由于截止时间是2022年底,可能在12月冲量。11月21日,央行和银保监会召开全国性商业银行信贷工作座谈会,要求扩大中长期贷款投放,推动加快形成更多实物工作量,更好发挥有效投资的关键作用,也对企业中长期贷款形成促进作用。此外,12月表内票据融资增加1146亿元,同比-2941亿元;社融口径未贴现票据-552亿元。这指向中长期贷款冲量的同时,票据冲贷款的规模较为有限,与12月末票据利率回升给出的方向基本一致。第二,12月居民部门融资同比降幅缩窄,因基数较低。12月居民贷款增加1753亿元,同比少1963亿元,而10-11月同比少4700-4800亿元。同比降幅收窄,主要是2021年同期居民贷款仅增3716亿元,大幅低于11月的7337亿元。拆分来看,居民短期贷款减少113亿元,同比-270亿元;居民中长期贷款增加1865亿元,同比少1693亿元。居民部门融资修复仍然需要时间,收入改善和预期改善可能是先决条件。第三,政府部门融资连续五个月不及2021年同期。12月政府债净融资2781亿元,同比少8893亿元,连续第五个月低于2021年同期。2022年国债净发行规模25747.6亿元,占中央赤字的97.2%,其中12月国债净发行2005.1亿元。

2

M2同比也放缓,企业存款是主要拖累项

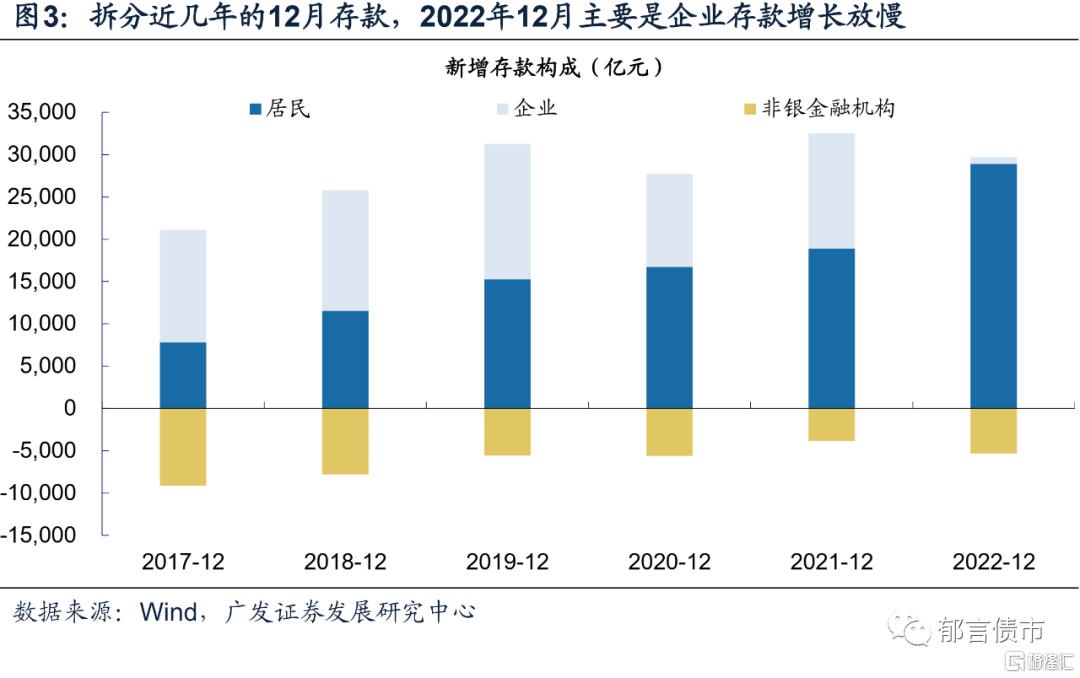

M2同比增速放缓,主要是企业存款拖累,其次是非银机构存款。12月M2同比增速回落至11.8%,较11月放缓0.6个百分点。12月M2环比增量为1.73万亿元,2021年同期为2.69万亿元。观察存款结构,居民存款增加2.89万亿元,同比+1.00万亿元;非银金融机构存款减少5328亿元,同比-1485亿元;而企业存款增加824亿元,同比-12846亿元。可见,主要是企业存款和非银金融机构存款不及2021年同期,对M2形成拖累,而居民存款仍为拉动项。除此之外,M2环比增量1.73万亿元,与居民、企业和非银机构三者存款增加2.44万亿元,之间还存在约0.71万亿的缺口,有待后续数据进行进一步分析。

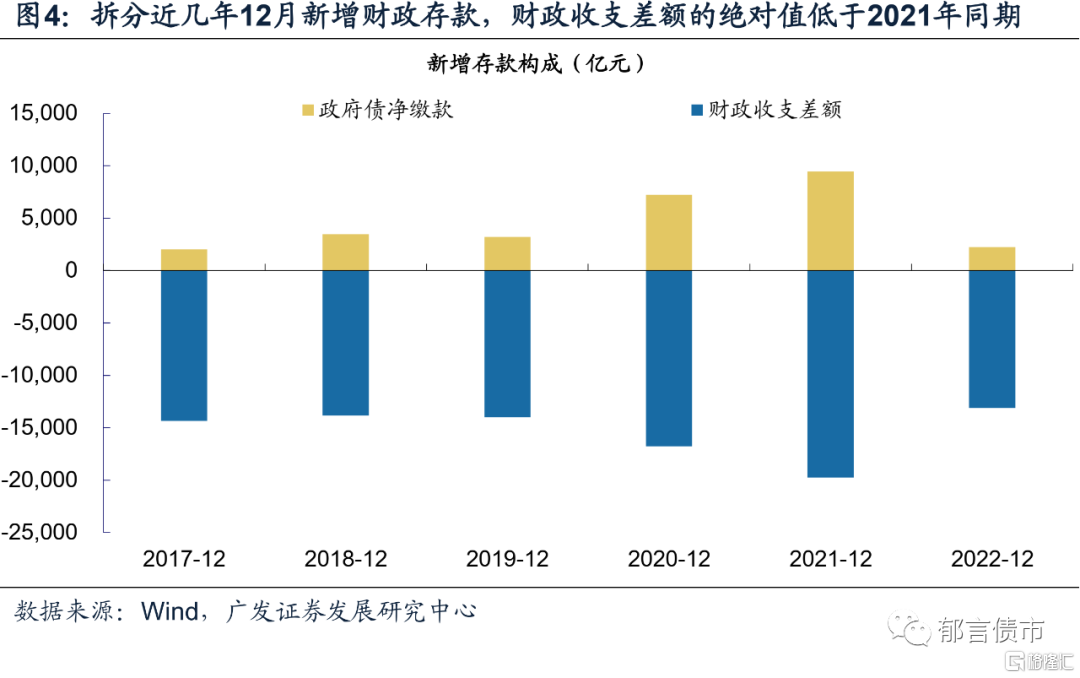

居民存款多增,一方面反映出居民可能由于疫情等原因减少外出,导致削减支出,增加储蓄;另一方面11-12月理财产品赎回负反馈,居民可能赎回理财产品,12月继续将资金投入到银行的定期存款或大额存单。M1增速继续放缓,指向企业活期存款增长疲弱。12月M1同比增速放缓0.9个百分点至3.7%。M1同比增速连续第三个月放缓,续创2022年2月以来最低点。这与企业存款同比少增形成印证。12月企业融资继续同比多增,但并未转化为企业存款,部分可能转为居民存款。从财政存款来看,12月财政支出力度不及2019-2021年同期。12月财政存款减少10857亿元,2021年同期为减少10302亿元,两者差别不大。但考虑到2022年12月政府债发行量大幅低于2021年同期,可以反推出财政净支出力度不及2021年同期。将财政存款拆分为政府债净缴款和财政收支差额,12月政府债净缴款2259亿元,财政收支差额-13116亿元(收入小于支出,对应为负)。相比于2021年12月财政收支差额为-19755亿元,反映出2022年12月财政净支出力度明显不及2021年同期,也不及2019和2020同期(分别为-14004亿元、-16775亿元)。财政支出可能受限于收入端带来的压力。

3

利率策略:利率债面临的压力来自预期层面

2022年12月社融数据受发债拖累而较弱,不过对债市来说,这可能已经是市场的价内信息。因而数据发布后,长端利率反而上行2bp左右。

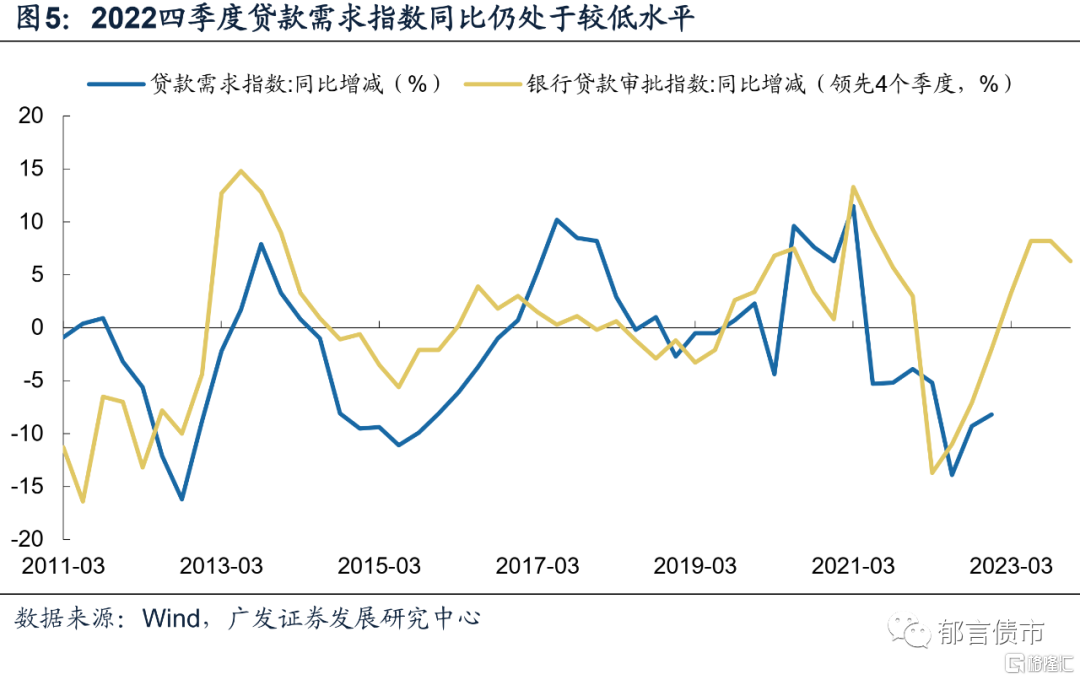

接下来,社融和贷款对债市的影响可能存在两个阶段,一是1月社融和信贷往往出现“开门红”,对应总量增长,这其中主要是银行靠前放贷对应供给增加。2023年1月10日,央行和银保监会联合召开全国性商业银行信贷工作座谈会,要求全国性商业银行要增强责任担当,主动靠前发力。受此带动,预计2023年1月信贷实现“开门红”的概率较高。而考虑到2023年春假假期7天均在1月,而2022年春节假期仅1天在1月,这意味着2023年1月工作日数相对较少,可能会影响社融和贷款的总量。综合“开门红”效应和工作日数,预计2023年1月信贷仍然存在高于2022年1月的可能性,但工作日数较少或影响高出的幅度,而社融可能还会受到政府债和企业债的拖累。二是“开门红”之后,重点关注M1同比增速反弹的幅度和趋势。即企业活期存款增长所对应的货币活化过程,这一过程中,企业运营资金需求持续增加。第一阶段的情绪层面冲击,预计发生在2月中旬。重点关注融资需求的反弹幅度,央行2022四季度调查数据显示,融资需求同比较三季度小幅反弹,不过仍然明显低于零。注意到2023年1月初以来,1个月期限的票据利率持续处于较高水平,反映开年融资需求较为强劲。月末票据利率表现值得重点关注。第二阶段对应实体经济趋势上行所带动的长端利率上行,可能出现在3月之后。

一季度债市可能存在调整压力,主要来自预期层面。往年年初政策往往靠前发力,以及春季开工带来的环比增长效应,再叠加疫情防控优化之后,2023年一季度经济增长动能恢复,这使得债市面临较多的预期层面压力。

近期资金利率出现边际收敛,短期,关注1月税期和春节流动性安排。税期和春节两者需求叠加,如资金利率出现短时波动,中长端利率可能会继续小幅上行。重点关注16日MLF续作,及接下来逆回购投放加量的幅度。

中期,关注春季开工经济的反弹幅度。如经济数据反弹幅度较大,债市可能仍有调整压力,10年国债后续的上行空间,可参考2020年下半年10年国债与1年期MLF的利差中枢的高点30bp,对应10年国债收益率升至3.05%附近(详见《也无风雨,也无晴》),可视为一季度长端利率调整的一个上限参考值。

风险提示:

货币政策出现超预期调整。本文假设国内货币政策维持当前力度,但假如国内经济超预期放缓、或海外货币政策出现超预期变化,国内货币政策相应可能出现超预期调整。

流动性出现超预期变化。本文假设流动性维持当前的充裕状态,但假如国内经济数据持续超预期,流动性相应可能出现超预期变化。